Une année 2023 qui aura déjoué (presque) tous les pronostics

2023 aura été une année surprenante dont personne n’aurait pu prédire son scénario riche en rebondissements. Sur fond d’inflation et de remontées des taux inédites dans les économies développées, les investisseurs ont d’abord profité d’un début d’année très positif. Ensuite, est arrivé le spectre d’une crise bancaire, d’abord aux États-Unis puis en Europe avant de disparaître emportant avec lui 3 banques régionales américaines mais surtout le géant européen Crédit Suisse.

L’essor de l’intelligence artificielle a propulsé les valeurs technologiques vers des sommets alors que de fortes tensions sur les taux obligataires ont provoqué une volatilité importante sur les marchés.

D’abord remise en cause, l’hypothèse d’une baisse de l’inflation et d’un atterrissage en douceur de l’économie a fait consensus en fin d’année. Cette perspective optimiste ainsi que les baisses attendues de taux d’intérêts dans le courant de l’année à venir ont généré un rebond spectaculaire à la fois des obligations et des actions permettant de clôturer l’année 2023 avec des rendements nettement supérieurs aux attentes.

Au lendemain de cette année tumultueuse, Birdee vous propose de parcourir ensemble les sujets qui ont influencé la performance de vos portefeuilles et de vous apporter certains éléments clés pour aborder 2024 le plus sereinement possible.

L’inflation et les taux, causes principales de volatilité

Initié en 2022, le combat des banques centrales contre l’inflation a occupé une grande partie de l’actualité économique en 2023. Que ce soit aux États-Unis, en Europe ou en Angleterre, les banques centrales des deux côtés de l’Atlantique ont successivement amené les taux d’intérêts à des niveaux records. Le but ? Faire diminuer les pressions inflationnistes sous le seuil des 2% d’augmentation annuelle. Des taux d’intérêts plus élevés restreignent l’accès au financement pour les entreprises et les particuliers, ce qui permet d’arrêter progressivement l’emballement de l’économie et la hausse des prix.

Si les outils ainsi que les objectifs des banques centrales étaient semblables aux États-Unis et en Europe, les dynamiques économiques des deux marchés étaient quant à elles bien différentes. Le stimulus fiscal massif piloté par l’administration Biden ainsi que la hausse significative de la dette d’État permettant des investissements d’envergure ont grandement contribué à la très grande résilience de l’économie américaine. En dépit de plusieurs hausses successives amenant les taux d’intérêt jusqu’à des valeurs de 5,5%, les chiffres de croissance ont nettement dépassé les estimations et le marché du travail est resté extrêmement tendu avant de connaître une légère décélération en toute fin d’année. Malgré ces données macroéconomiques propices à un environnement inflationniste, la hausse des prix a lentement ralenti pour finalement diminuer de moitié par rapport au début d’année.

L’Europe est certainement la zone géographique où les prédictions des analystes se sont le plus rapprochées de la réalité économique. Privé de mesures semblables à celles entreprises aux États-Unis, le marché européen a souffert d’une croissance anémique, davantage plombée par un choc énergétique considérablement plus important qu’Outre-Atlantique. Malgré des chiffres macroéconomiques plus pessimistes, l’inflation est restée tenace dans l’Union. La Banque Centrale Européenne (BCE) a dû procéder, comme son homologue américaine, à des hausses successives de taux au-delà de 4% afin d’enrayer efficacement l’emballement inflationniste.

Si, en début d’année, l’objectif principal des investisseurs était d’estimer l’ampleur des hausses de taux, à partir du second semestre, les discussions ont porté davantage sur l’arrivée plus ou moins tardive d’une pause dans la politique monétaire pour ensuite parier sur un calendrier d’assouplissement des conditions de financement en 2024. Quelle que soit la nature des discussions sur les taux, les anticipations des investisseurs et leurs confrontations aux stratégies mises en place par les banques centrales ont fait la météo sur les marchés financiers : une anticipation de hausse des taux ou des chiffres macroéconomiques allant dans ce sens ont fait plonger les marchés (3ème trimestre) alors que des perspectives plus optimistes quant à l’arrêt de ces hausses ont généré des rebonds spectaculaires (novembre et décembre). Ce schéma, ainsi que des données macroéconomiques souvent contradictoires, ont fait office de catalyseurs de volatilité sur les marchés.

Les États-Unis et le Japon à la fête, l’Europe en léger retrait et la Chine en difficulté

Deux zones géographiques sortent grandes gagnantes de cette année 2023. Cependant, les raisons de ces succès sont bien différentes…

Les États-Unis qui, comme nous mentionnions plus haut, ont bénéficié d’un environnement économique très robuste, sortent grands vainqueurs sur les marchés financiers. Mais ces éléments macroéconomiques sont loin d’être le principal vecteur de performance. En effet, ce sont plutôt les grandes entreprises technologiques, nommées « Les Sept Magnifiques »¹ par les investisseurs, qui ont propulsé la plupart des grands indices américains vers les sommets. Les investissements massifs de ces entreprises dans le domaine très en vue de l’intelligence artificielle a fortement contribué à leur succès. Le Nasdaq, très orienté vers le secteur technologique, affiche un rendement annuel exceptionnel de 43,4% tandis que le S&P500, plus représentatif de l’ensemble du paysage économique étasunien termine lui avec un rendement de 24,2% en 2023.

Le Japon, second marché ayant généré des performances importantes, fait office d’exception dans les économies développées en cela que la Banque Centrale nipponne a gardé une politique monétaire très accommodante durant toute l’année. Bien moins affecté par la tendance inflationniste touchant les autres économies développées, le marché japonais, dont la plupart des entreprises sont fortement exportatrices, ont pleinement profité d’une devise locale faiblement valorisée ainsi que de réformes d’entreprises visant à maximiser leur efficience. L’indice Nikkei 225 termine l’année avec une performance de 28,2%.

En Europe aussi les performances des différents indices boursiers constituent une bonne surprise. D’abord à la fête en début d’année, les places boursières européennes ont fortement chuté au troisième trimestre, faisant craindre des rendements négatifs sur l’année. C’était sans compter sur le spectaculaire rebond initié fin octobre par une résurgence de l’optimisme quant à une baisse prochaine des taux d’intérêts permettant de terminer l’année sur une note très positive. Toutefois, ces rendements élevés ne doivent pas occulter une situation économique bien plus fébrile que ces homologues étasuniennes et japonaises. Cet état de fait constituera un point d’attention important en 2024 comme nous le verrons plus loin.

Si en Europe continentale les bourses ont eu le sourire, cela fût moins le cas au Royaume-Uni. Subissant de plein fouet la poussée inflationniste tout en luttant avec les conséquences économiques du Brexit, la bourse de Londres termine l’année en net contraste avec un rendement très modeste.

|

Indice |

Rendement en 2023 |

|

Euro Stoxx 50 |

19,2% |

|

CAC 40 |

16,5% |

|

Xetra – DAX |

20,3% |

|

Footsie 100 |

3,8% |

La mauvaise surprise boursière de 2023 nous vient de Chine. La relance tant attendue de l’économie après trois ans de politique « Zéro Covid » n’a pas eu lieu. Pire, l’économie a été secouée par une importante crise immobilière. Une croissance plus faible qu’annoncée, des tensions géopolitiques exacerbées, la compétitivité croissante d’autres places boursières asiatiques ainsi que des mesures gouvernementales jugées trop timides par les investisseurs ont contribué à faire de 2023 une année médiocre pour les marchés chinois. L’indice CSI 300² termine l’année avec un rendement de – 11,38%.

L’investissement responsable, entre politisation et contrastes régionaux

Après une année 2022 très compliquée en termes de rendements, l’investissement responsable a de nouveau vécu une année mouvementée…sur le plan politique, cette fois.

La scène politique internationale est de plus en plus polarisée, érigeant une tribune de choix pour les voix les plus extrêmes du paysage politique. Un pays en particulier fait office d’archétype : les États-Unis. Comme bien d’autres sujets, l’agenda ESG a subi de plein fouet les tumultes d’une lutte féroce entre libéraux et conservateurs. Ce combat idéologique s’est notamment cristallisé autour de la place de plus en plus prépondérante des considérations de durabilité dans les choix d’investissement des entreprises et des particuliers. S’en est suivi une série de mesures dites « anti-ESG » dans les états considérés comme bastions républicains. L’objectif assumé de ces mesures est de sanctionner les acteurs économiques incorporant des facteurs ESG (ou excluant les secteurs économiques les plus néfastes pour l’environnement comme le secteur des énergies fossiles) dans leur processus de prise de décision d’investissement et ce au nom de la liberté d’entreprendre et d’une protection du marché de l’emploi domestique.

Cette hostilité vis-à-vis des considérations ESG constitue un challenge de taille Outre-Atlantique où, désormais, les entreprises et les gestionnaires d’actifs adoptent une attitude nettement plus modérée (voire neutre) lors de votes d’adoption de mesures touchant à des sujets de durabilité par peur d’une mauvaise presse auprès d’une frange non négligeable de l’opinion publique. Le « profit avant tout » fait donc de la résistance…

En Europe, malgré les freins réglementaires souhaités par les partis politiques les plus conservateurs, la tendance reste nettement plus positive vis-à-vis de la finance durable. La grande majorité de la collecte de capitaux à destination d’investissements durables et responsables se fait sur le Vieux Continent, ce dernier mettant en place les plans de décarbonisation les plus ambitieux. Contrairement aux États-Unis, les pouvoirs publics européens n’hésitent pas à mettre en place des mesures interventionnistes afin de favoriser le développement de secteurs stratégiques là où, Outre-Atlantique, la loi du marché sans entraves reste dominante.

Ces remous autour de l’investissement responsable doivent inciter le secteur à une introspection. Les critiques ne cesseront pas du jour au lendemain au gré des tendances politiques du moment. Il est de la responsabilité du secteur de prouver de façon transparente, plus que l’utilité mais la nécessité absolue d’une refonte en profondeur de nos économies. Cette charge de la preuve ne peut se suffire de communiqués et d’intentions pieuses, elle devra se montrer beaucoup plus concrète avec l’exposé d’effets tangibles tant en termes d’objectifs de durabilité mais également par la matérialisation des avantages compétitifs des entreprises actives dans les secteurs clés de la mitigation des risques climatiques, de la transition énergétique et sociétale.

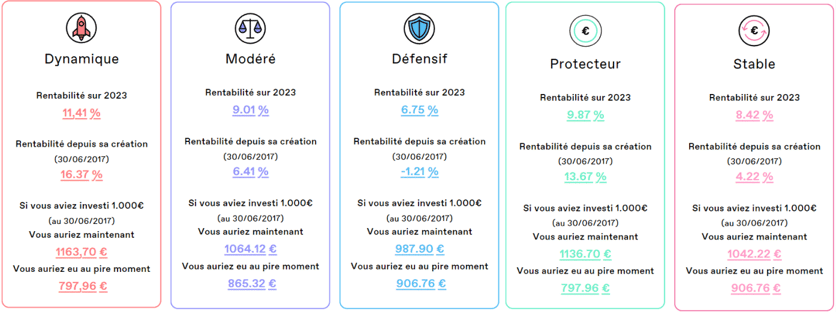

Les rendements de nos portefeuilles en 2023

Les portefeuilles Birdee affichent des rendements positifs en 2023.

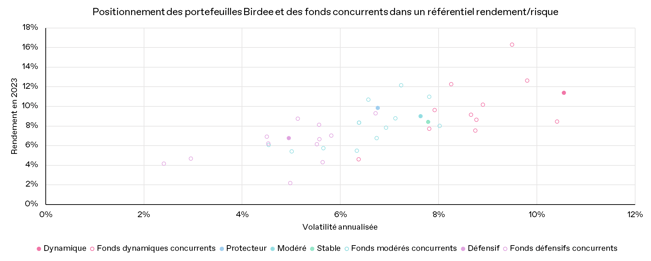

Sans grande surprise, le portefeuille Dynamique termine l’année avec les meilleurs rendements. Son exposition plus importante aux actions lui offrant une réactivité accrue lors des différents rebonds observés durant l’année qui ont positivement influencé ses performances en 2023 et ce, principalement dans les dernières semaines de l’année où le rallye boursier s’est avéré spectaculaire après un trimestre complet de pessimisme et de performances en berne. Le portefeuille Dynamique bénéficie également d’un bon positionnement vis-à-vis des fonds profilés concurrents. Bien qu’affichant une volatilité légèrement plus élevée, les rendements du portefeuille sont parmi les plus élevés.

S’il est vrai que le portefeuille Dynamique a fait office de meilleur élève, les autres portefeuilles Birdee ne sont pas en reste. Il est important de noter que les performances du portefeuille Modéré et de ses satellites Protecteur et Stable sont très proches de celles du portefeuille Dynamique (le portefeuille Protecteur tirant légèrement son épingle du jeu). Ces trois portefeuilles sont restés compétitifs par rapport à des fonds de risque analogue avec, à nouveau, une mention spéciale pour le portefeuille Protecteur qui a démontré un couple rendement / risque particulièrement intéressant en 2023.

Enfin, légèrement en retrait mais toujours proche de ses homologues plus exposés au risque de marché, le portefeuille Défensif termine 2023 avec une performance honorable. Ce portefeuille n’a pas non plus à rougir par rapport à ses fonds concurrents. Il est parvenu à générer des rendements compétitifs tout en conservant un niveau de risque en deçà de la majorité de ses concurrents.

Comment expliquer la faible dispersion des performances entre les différents profils ? Dans la continuité de 2022, l’environnement économique atypique auquel les investisseurs font face s’est caractérisé par une corrélation positive entre les actions et les obligations, classes d’actifs qui, en règle générale, évoluent de façon opposée. En 2022, ce phénomène a fortement pénalisé les portefeuilles diversifiés. En 2023, cela a été l’opposé. L’euphorie d’une possible baisse des taux d’intérêts en 2024 et les perspectives d’une victoire sur l’inflation sans grands dommages sur l’économie ont constitué des signaux (très) positifs pour les actions et les obligations.

Autre tendance de 2022 héritée en 2023 (dans une moindre mesure, grâce à la forte composante technologique de ces fonds), la difficulté des actifs responsables d’atteindre des niveaux de performances équivalents aux indices classiques. Si cette tendance a été moins marquée qu’en 2022, cette dernière est toujours présente et une tentative d’explication peut se structurer autour de deux éléments bien distincts. Tout d’abord, les coûts de financement pour les entreprises ont continué d’augmenter avant de se stabiliser au quatrième trimestre. Il va sans dire que ces conditions restrictives n’avantagent pas des entreprises de croissance gravitant autour des grands sujets écologiques et sociétaux de notre époque. Ensuite, un contexte géopolitique toujours très tendu avec une multiplication des conflits et une forte progression du protectionnisme économique impliquent une volatilité élevée et une tendance des investisseurs à rediriger leurs capitaux vers des valeurs dites « refuges », souvent loin des considérations durables et responsables…

BIS REPETITA EN 2024 ?

L’année 2024 sera-t-elle semblable à 2023 ou faut-il nous préparer à un changement majeur de tendance sur les marchés ? S’il est impossible de prédire l’avenir, nous allons néanmoins parcourir avec vous quelques éléments clés qui devraient jouer un rôle prépondérant au cours de l’année à venir.

Le pragmatisme devrait être de mise en 2024. Les investisseurs sont bien conscients que les très bonnes performances des différentes places boursières fin 2023 sont principalement dues au consensus autour d’une très prochaine baisse des taux d’intérêts. Les données macroéconomiques, surtout en Europe, décrivent quant à elles une réalité moins heureuse. La lutte contre l’inflation semble donner des résultats efficaces mais cela au prix d’une faible croissance voire même d’une légère récession dans certaines économies. Aux États-Unis, la croissance reste positive mais a légèrement diminué au cours des dernières semaines. La résurgence de l’inflation ou des chiffres macroéconomiques dégradés pourraient donc faire vaciller la confiance des investisseurs en un atterrissage en douceur de l’économie. La prudence sera donc de mise concernant les actions. A contrario, une baisse des taux pourrait bénéficier aux obligations, leur prix évoluant de façon opposée aux taux d’intérêts.

2024 sera également une année politique. De nombreuses élections auront lieu dans les 12 prochains mois, citons entre autres les élections présidentielles aux États-Unis et parlementaires dans l’Union Européenne. Les bureaux de votes seront également ouverts, entre autres, en Inde, à Taiwan, en Afrique du Sud et au Pakistan. Il est fort probable que nous observions des pics de tension à la veille de ces élections qui émailleront l’année à venir mais également des réactions d’une ampleur dépendante des résultats plus ou moins anticipés par les acteurs économiques. Si ces évènements politiques auront des impacts à court terme sur les marchés financiers, les effets à moyen et long terme ne sont pas à négliger. Dans un contexte géopolitique extrêmement tendu, les enjeux de ces élections n’en sont que décuplés. Les frictions et difficultés d’approvisionnement liées à des dynamiques de plus en plus protectionnistes, la radicalisation de certains discours politiques et ses conséquences sur les politiques économiques des États concernés ainsi que l’importance de la transition énergétique et la mitigation des risques climatiques seront autant de points cruciaux mis dans la balance de ces élections.

Évoquons justement les questions de durabilité. En 2024, comme énoncé précédemment, l’investissement responsable devra mûrir pour relancer une collecte de fonds en perte de vitesse. L’Europe, à la pointe dans ce domaine, va continuer à légiférer afin d’assurer une transparence toujours plus importante quant à l’allocation du capital et une protection accrue des investisseurs. Le concept de double matérialité va certainement être davantage mis en avant. Dans le contexte de l’investissement responsable, la double matérialité exprime le fait qu’un acteur économique doit non seulement communiquer les impacts d’externalités écologiques et sociales sur son activité mais il doit également calculer et rendre public son propre impact sur ces mêmes externalités. Une attention de plus en plus grande est également portée sur les risques liés aux inégalités sociales et il serait logique d’observer une volonté des différents législateurs de matérialiser cet élément dans les communications vers les différentes parties prenantes.

La protection de l’environnement, la transition énergétique et la santé occuperont sans doute une grande partie de la discussion autour des thématiques de l’investissement responsable. Le secteur technologique aura aussi un rôle important à jouer dans le développement de solutions répondant aux différents défis environnementaux et sociaux. De plus, les effets bénéfiques de l’Inflation Reduction Act aux États-Unis ainsi que du Green Deal européen qui ont comme objectifs de réorienter d’importants financements vers des activités durables (notamment la transition énergétique) devraient encore se faire sentir durant les années à venir.

Enfin, une politique monétaire moins restrictive devrait bénéficier à l’investissement responsable, principalement composé d’actifs dits de « croissance » dont la valeur est calculée sur base de rendements futurs estimés actualisés au taux d’intérêt en vigueur (plus le taux est bas, plus la valeur actualisée est élevée).

Comme nous le voyons, l’année à venir comporte son lot de défis mais également d’opportunités. La perspective d’un environnement volatil, où actions et obligations ont à nouveau une corrélation négative, plaide plus que jamais en faveur d’une grande diversification de son portefeuille d’investissement. Un horizon d’investissement cohérent avec vos objectifs est également essentiel afin de se prémunir de pertes nettes lors de périodes tumultueuses.

Nous vous présentons nos meilleurs voeux pour cette nouvelle année 2024 ! Santé, bonheurs et réussites multiples !

Nous tenons également à vous remercier pour la confiance que vous accordez à Birdee et restons, comme toujours, à votre entière disposition pour répondre à vos éventuelles questions.

L’équipe Birdee.

¹ À savoir : Amazon, Alphabet (Google), Apple, Meta, Microsoft, Nvidia et Tesla.

² L’indice CSI 300 reprend les 300 plus grandes entreprises cotées à la bourse de Shanghai et de Shenzhen.

Français - France

Français - France